Многофакторная модель Дюпон анализа эффективности деятельности компании

Вычисления:

(янв) = Финансовый рычаг * Оборачиваемость капитала * Операционная рентабельность * Бремя процентов * Бремя налогов = 1,86*0,56*0,1*1*0,76=0,08

Аналогично данный показатель рассчитывается для остальных месяцев и на основании полученных данных строятся графики 1 и 2.

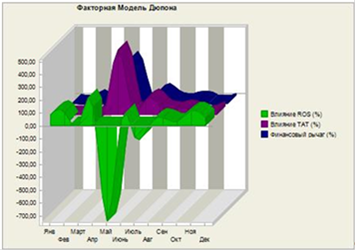

Рис. 7 - Оценка влияния факторов (интегральный метод)

Факторная модель Дюпона (интерфейс UPE)

Применение методики Дюпона:

При всей простоте, в методике отражены три важные составляющие:

Структура рисков бизнеса

Динамика изменения рисков

Дополнительная оценка стоимости капитала

Дело в том, что учетная оценка и рыночная стоимость сильно отличаются. ROE, в сопоставлении с рыночной стоимостью, с учетом структурных рисков и динамикой прибыли, отражающей часть внешних факторов, дает дополнительную оценку. Естественно, необходимо учитывать отраслевую специфику. И тем более это актуально для владельцев бизнеса и потенциальных инвесторов. Поэтому, методика Дюпона, как дополнительный инструмент анализа, также используется для оценки рисков инвестиционных проектов.

Экономический рост компании (SUSTAINABLE GROWTH)

В американских университетских учебниках по финансовому менеджменту для характеристики скорости экономического роста компании, способности наращивать оборот применяется показатель достижимого уровня роста SGR (Sustainable Growth Rate), равный отношению приращения выручки (оборота) за период к величине выручки за предыдущий период,

= S/S1.

Здесь мы проведем факторный анализ показателя экономического роста компании (SG), очень близкого по своей сути к показателю SGR.

Суть показателя SG отражается в количестве прибыли, которую реинвестирует предприятие в течении одного календарного года как процент к собственному капиталу, который был у предприятия на начало года,

=RE/E1.

Экономический рост компании - это показатель того максимума роста в продажах, которого может достичь компания при сохранении пропорций своего финансового состояния. В этом случае:

= S/S1 = Е/Е1 =SG,

то есть при самоподобном росте компании показатели SGR и SG совпадают.

Итак, коэффициент экономического роста SG может быть представлен в виде:

=Profitability * Activity * Leverage * *Retention Ratio * (P -1)*(1 - T)/P* Е(2)/Е(1),

SG =Рентабельность чистых активов* Рычаг* Коэффициент реинвестирования* (Чистая прибыль/ Оперативная прибыль) * Е(2)/Е(1).

Если мы говорим, что хотим на будущий год добиться того, чтобы показатель оборачиваемости чистых активов (Activity) не изменился, но при этом добиться увеличения объема продаж, то это означает, что нам необходимо увеличить количество чистых активов.

С другой стороны, увеличение объема продаж при условии неизменности коэффициентов, входящих в формулу приведет к увеличению реинвестированной прибыли, что в свою очередь увеличит собственный капитал компании, а это означает, что мы можем увеличить сумму кредитов. Все это приводит к росту долгосрочного капитала, а соответственно и активов компании, что влечет за собой генерирование еще большего объема продаж, и как окончательный результат, к дальнейшему росту реинвестированной прибыли.

Основным достоинством данного показателя является его комплексность, т.к. факторы, его составляющие, позволяют отслеживать всю деятельность компании. С помощью данного показателя мы может оценить рынки наших продуктов, сами продукты, а также финансовую деятельность предприятия. Мы можем проверить, насколько хорошо наша финансовая деятельность поддерживает производственные и маркетинговые планы. Если потенциал нашего роста недостаточен, то мы можем принять решение об изменении рентабельности продаж, оборачиваемости чистых активов, финансового рычага, коэффициента реинвестирования.